近日,IEA(国际能源署)发布了《全球氢能观察2022》(Global Hydrogen Review 2022)。以280页的篇幅,从氢需求、氢生产、氢基础设施、氢贸易、氢政策、投资与创新等对截至2022年6月的氢能数据进行了回顾、阐述、总结。氢能汇(微信公众号:h2-2005)择其精要进行了翻译,并将部分重要图表汇总,以飨读者。

2030年电解槽装机将达1.24-2.4亿千瓦

氢能需求持续增长。2021年,氢需求达到9400万吨,相当于全球最终能源消费的2.5%左右。大部分氢需求增长来自于炼油和工业。到2030年,通过已经宣布的项目的潜在产能达到350万千瓦。

2021年,低碳排放氢气的产量不足100万吨,几乎全部来自使用化石燃料的工厂,通过CCUS技术获取低碳排放效果。但低碳排放制氢项目数量在增加,如果目前在建的项目都能实现,到2030年,低碳排放的氢产量达到1600-2400万吨。其中900-1400万吨是电解氢,700-1000万吨是工业副产氢。其中就电解制氢而言,到2030年电解槽装机容量达到1.24-2.4亿千瓦。

要实现各国政府的气候承诺,到2030年需要每年生产3400万吨低碳排放氢。要想在2050年实现全球净零排放,到2030年需要约1亿吨氢。

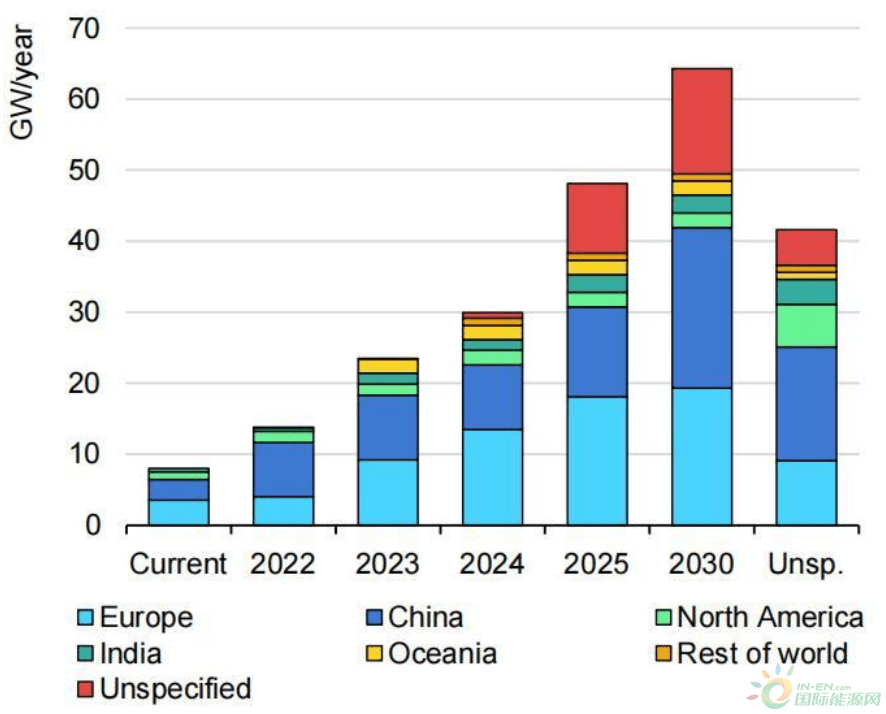

扩大电解槽制造能力对拓展氢供应链很重要。现在全球电解槽产能接近800万千瓦/年,根据行业公告,到2030年可能会有超过6000万千瓦/年的产能。

2030年绿氢成本最低达到1.3美元/千克

以目前能源价格对比来看,绿氢的价格已经可以和工业副产氢价格进行竞争,特别是资源富集、条件好的地区。

如果目前进行的电解槽项目能够实现,并扩大生产能力,那么到2030年,电解槽的成本将比现在下降约70%,这将使得绿氢成本能够达到1.3-4.5美元/千克。

2022年2月,世界上第一批液化氢从澳大利亚运到日本,这在国际氢贸易中具有里程碑意义。就市场而言,到2030年,预计每年出口额为1200万吨氢气。

就氢基础设施而言,将天然气管道用于输送氢气可以减少50%-80%的投资成本。现在有一些基础设施项目是在将原有的天然气管道改造为100%输氢。

欧洲国家正在考虑改造LNG终端,以适应更多接受以氨为主的贸易形式。但是这一改造的技术挑战的和成本影响比较大。

近期从政策角度说,欧盟欧洲共同利益重要项目、美国通货膨胀削减法案和德国的H2Global倡议有望发挥重大影响。

氢需求与氢产能

氢需求:2021年,氢需求增长了5%,反映了世界经济活力已经有所恢复。国际能源署提供的表每年有两套数据,左侧是以氢产生来源的柱状图,右侧是国家的氢能总需求图。从中可以看到,从2019到2021年,中国的氢能总需求比较稳定,同时也是需求量最高的区域。2021年需求为28兆吨,比2020年上升5%。北美排第二,中东排第三,各自需求在12兆吨左右。欧洲是超过8兆吨。

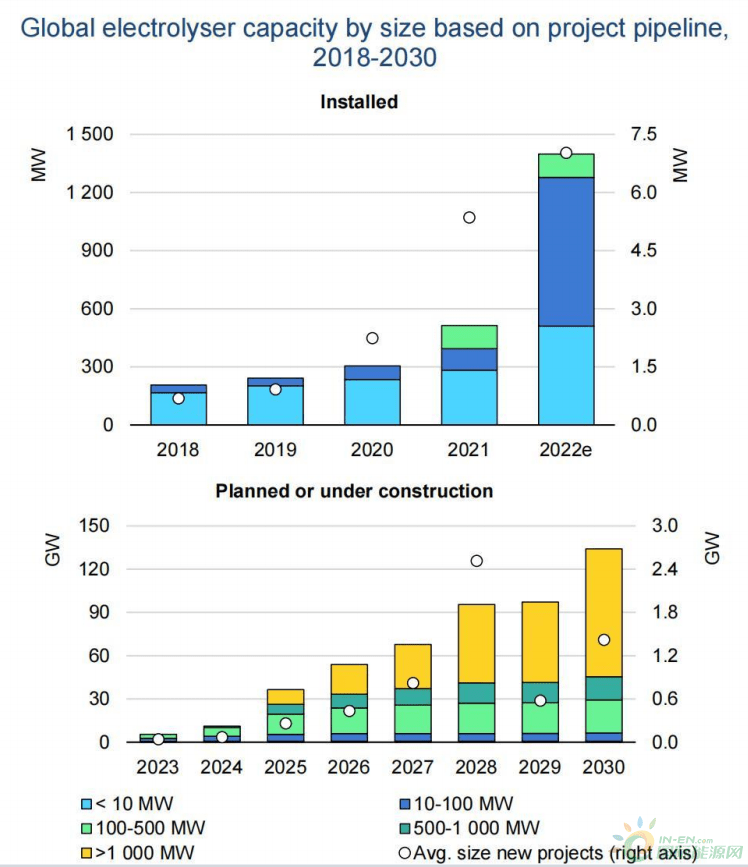

电解氢产能:国际能源署推测,随着电解质项目的单项规模逐步扩大,电解氢产能在2022年会有大幅提升。在2021年(含2021年)之前,多数电解氢项目为小于10兆瓦的的项目,电解氢在2021年之后10兆瓦以上项目大幅增加。在2022年,国际能源署预测,10-100兆瓦的项目将成为主流。不过2026年之后,大于1000兆瓦的项目成为项目建设主流。整体呈现项目越来越大的趋势。

在2021年,几乎70%的现有产能都是碱式电解槽,质子交换膜电解槽则占约25%。固态氧化物电解方式也有较大增长。在2030年,电解氢的产能总量将达到115吉瓦。中国欧洲仍然是电解氢的主要来源地。国际能源署认为北美的电解氢在2030年仍然不会有明显进步。

原报告部分内容: