微信扫描二维码,即可将本页分享到“朋友圈”中。

2023-01-05 来源:氢云链 浏览数:788

2022年是燃料电池汽车示范城市群项目执行的第一年。《新能源汽车推广应用推荐车型目录》(下文简称推荐目录)是氢能汽车发展的重

2022年是燃料电池汽车示范城市群项目执行的第一年。

《新能源汽车推广应用推荐车型目录》(下文简称“推荐目录”)是氢能汽车发展的重要方向标之一,通过分析推荐目录,可以了解氢能汽车的发展热度、车型发展方向和企业投入力度等情况,有利于对氢能产业发展形成更加全面的认知和预判。在疫情影响之下,2022年国内燃料电池汽车产业仍然呈出加速前行态势,取得“量”与“质”同步提升成绩。

氢云链产业数据库统计,2022年工信部发布的1-12批《新能源汽车推广应用推荐车型目录》中共新增63家车企289款燃料电池汽车产品,同比增长37.6%,涉及配套燃料电池系统厂家99家(含1家代号企业),同比增长19.3%,燃料电池系统功率范围为50kW-162KW。

分析2022年推荐目录,氢云链总结和概括以下4个主要特征:

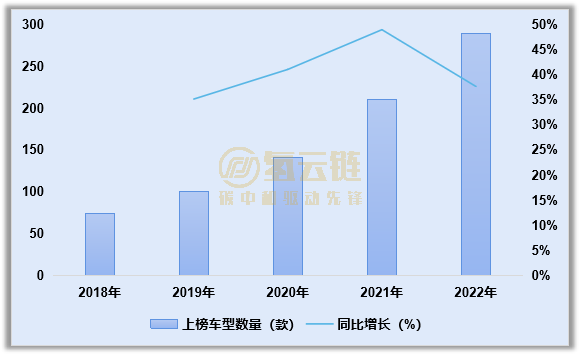

1、多项上榜数量连续创新高。2022年推荐目录有63家车企99家配套商共289款车型上榜,对比2021年55家车企83家配套商共210款车型实现了持续增长,再创新高。2018-2022年推荐目录中燃料电池汽车上榜数量年复合增长率达到40.6%。

2、平均功率首破100kW大关。2022年推荐目录上榜的燃料电池汽车平均额定功率达到了101kW,首次突破100kW大关,同比增长14.3%。

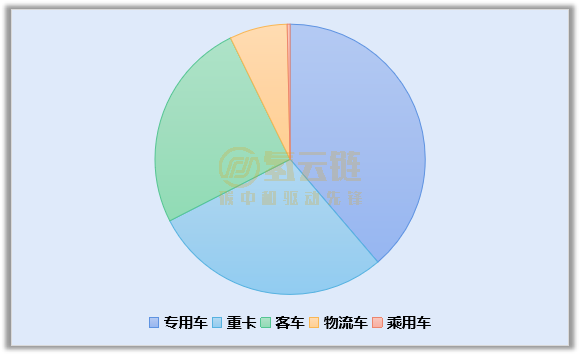

3、专用车、重卡和客车“三分天下”。2022年推荐目录各类上榜车型中,专用车、客车、物流车和乘用车占比分别为38.8%、25.3%、6.9%和0.3%,客车占比持续回落,专用车蝉联榜首位置。

4、外资企品牌分化、“鸿亿重”老三家位居配套商前三。2022年推荐目录共有99家系统商参与配套,配套数量前三名分别为重塑系、亿华通系和国鸿氢能系。有意思的是,工程机械企业数量没有延续2021年的势头,外资品牌分化出现、“有退有进”。如丰田系收缩,但博士系却异军突起,拍到第4名。

从车企和配套商请看看,与2021年比较,2022年的市场竞争格局变化不大。接下来,本文从车型数量、类型构成、功率分布、续航分布、车企和配套商情况6个维度具体分析如下。

一、上榜车型数量情况

总量达289款,年复合增长率40.6%。如图表1所示,2022年工信部《新能源汽车推广应用推荐车型目录》中上榜的氢燃料电池汽车车型新增数量达到289款,同比去年增长37.6%,年度上榜总数续创新高。

2018-2022年推荐目录中燃料电池汽车数量高速增长,从2018年不足100款快速增长至接近300款,年复合增长率40.6%。

图表1 2018-2022年推荐目录燃料电池汽车车型上榜情况(单位:款,%)

数据来源:工信部、氢云链数据库

二、车型类型构成情况

专用车再登顶,与重卡、客车“三分天下”。从推荐目录中车型构成情况来看,2022年专用车、客车、重卡、物流车、乘用车等类型均有新增车型入围。如图表2所示,与2021年类似,推荐目录中的产品结构再次呈现专用车、客车、重卡三分天下的情况。

其中专用车占比再度登顶,占比达38.8%;“市场明星”重卡产品占比达到28.7%,仅次于专用车,排名第二;客车、物流车和乘用车占比分别为25.3%、6.9%和0.3%。

值得一提的是,2022年仅有一款乘用车登上推荐目录。

客车占比连续两年回落。客车在推荐目录的上榜数自2020年达到峰值后开始回落,近两年客车上榜数量相对稳定,但由于其他车型的发力,客车占比持续下滑,2022年已下滑至第3。

政府规划推动专用车上榜数量走高。各地政府在2022年发布了大量的氢能产业规划,氢能专用车属于规划重点推广车型。专用车属于政府采购范畴,各类氢能专用车的潜在市场需求走高,在各燃料电池系统商和车企广泛的布局下专用车上榜数量持续上升;

市场预期推动氢能重卡快速发展。重卡领域完美匹配氢能汽车“长途重载”优势,氢能重卡被认为是氢能汽车最重要的市场化突破口,因此也成为企业的重点布局方向。2022年,在氢能重卡技术持续优化、燃料电池系统成本持续下降、政府多级补贴等多重因素影响下,氢能重卡应用逐步趋向稳定、购置及使用成本已接近甚至低于燃油重卡水平,实际的市场需求开始逐步显现,推动燃料电池企业与车企积极布局氢能重卡产品。

图表2 2022年工信部新能源汽车推广应用推荐目录车型类型分布

数据来源:工信部、氢云链数据库

三、车型功率分布情况

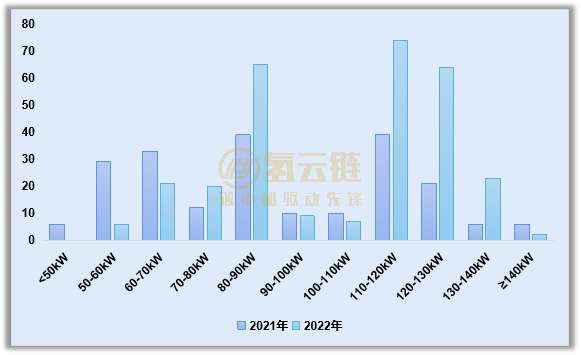

燃料电池系统平均功率首次突破100kW。由于重卡车型占比较高,同时各类车型的整备质量上升,2022年推荐目录上榜的燃料电池汽车平均额定功率达到了101kW,首次突破100kW大关,同比增长14.3%。

功率分布“中间大、两头小”。如图表3所示,2022年上榜车型功率集中在60-140区间KW,其中80-90KW、110-130KW上榜车型最多,呈现出“中间大、两头小”的情况。其原因主要是(1)由于技术发展和成本下行,同时补贴政策不支持功率在50kW以下的车型发展,2022年没有50kW以下低功率车型上榜;(2)高功率电堆、BOP部件等核心零部件尚未成熟,2022年140kW以上车型数量甚至低于2021年。

80-90KW、110-130KW区间亮眼。受技术成熟度和110kW补贴政策限制影响,2022年上榜车型的额定功率在110-130kW的集中明显;此外由于客车和物流车车型原因,80-90kw区间也有较多车型。

120-140kW数量快速增长,“卡补贴线”情况扭转。由于110kW功率实际上不满足重卡的运营需求,同时近年燃料电池系统降本速度显著,因此“卡补贴线做产品”的情况得到快速扭转。随着各企业陆续发布了200kW乃至300kW的燃料电池产品,氢能汽车的功率将进一步走高。

图表3 2021-2022年推荐目录配套燃料电池系统功率分布情况

备注:图表中横坐标轴50-60kW代表系统功率≥50且<60,同理得同类型范围界定方法。

数据来源:工信部、氢云链数据库

四、车型续航分布情况

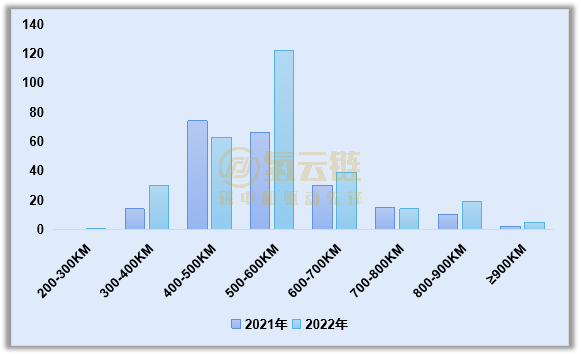

车辆续航集中在400-700KM。如图表4所示,从上榜车型的续航里程分布情况看,2022年推荐目录上榜车型的续航主要集中在400-700KM。

平均续航里程微增1个百分点。与2021年相比,2022年上榜车型没有1000KM以上的超长续航车型,甚至出现300KM以下的低续航车型,但由于500KM以上续航占比较高,致使上榜车型的平均续航里程微增1个百分点。

图表4 2021-2022年推荐目录上榜车型续航里程分布情况

备注:图表中横坐标轴200-300kM代表续航里程≥200kM且<300kM,同理得同类型范围界定方法。

数据来源:工信部、氢云链数据库

五、车企上榜情况

63家车企登榜,首登榜车企达18家。2022年共有63家车企上榜燃料电池汽车推荐目录,其中有18家车企首次上榜,首次上榜车企数量占比达到了28.6%,显示了燃料电池汽车旺盛了市场活力。

这18家新上榜车企分别是山东汽车制造有限公司、华晨客车(大连)有限公司、启航汽车有限公司、烟台海德专用汽车有限公司、河北长征汽车制造有限公司、重庆长安汽车股份有限公司、中原总机石油设备有限公司、中国一拖集团有限公司、北京福田欧辉新能源汽车有限公司、北京福田戴姆勒汽车有限公司、福建海山机械股份有限公司、洛阳中集凌宇汽车有限公司、奇瑞商用车(安徽)有限公司、东风特种汽车有限公司、大连氢锋客车有限公司、河南新飞电器集团有限公司、雄川氢能科技(广州)有限责任公司、今创城投(成都)环境工程有限公司。

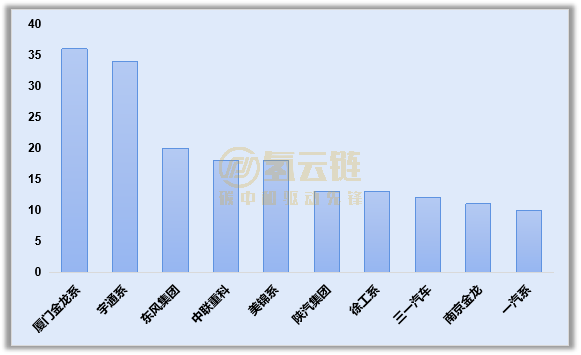

老牌车企霸榜。车企上榜车型数量排名情况如图表5所示。2022年上榜车型数量排名前十的车企依次为厦门金龙系、宇通系、东风集团、中联重科、美锦系、陕汽集团、徐工系、三一汽车、南京金龙和一汽系。其中厦门金龙系成功蝉联榜首位置,宇通系由2021年的第3升至第2。此外,工程机械企业和造车新势力也持续发力,其中徐工系首次进入榜单。

车企产品集中度走高。TOP3车企共上榜90款燃料电池汽车,而TOP5车企则为126款,占比分别为31.1%和43.6%,而2021年这两个数字分别是24.8%和35.2%,车企上榜车型数量集中度有所提升。

图表5 2022年上榜车型数量TOP10车企

数据来源:工信部、氢云链整理

备注:厦门金龙系包括金龙联合汽车工业(苏州)有限公司、厦门金龙联合汽车工业有限公司、厦门金龙旅行车有限公司;宇通系具体包括郑州宇通集团有限公司、宇通客车股份有限公司、郑州宇通重工有限公司、郑州宇通客车股份有限公司;东风集团包括东风柳州汽车有限公司、东风汽车集团有限公司、东风特种汽车有限公司;美锦系包括青岛美锦新能源汽车制造有限公司、佛山市飞驰汽车科技有限公司;徐工系包括徐州徐工环境技术有限公司、徐工湖北环保科技股份有限公司、徐州徐工汽车制造有限公司;一汽系包括一汽解放青岛汽车有限公司、中国第一汽车集团有限公司。

六、燃料电池系统配套企业情况

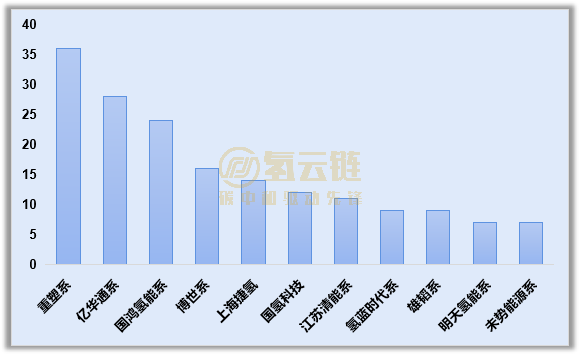

99家企业配套,“鸿亿重”老三家位居前三。2022年共有99家燃料电池企业参与配套,同比去年增长19.3%。其中TOP10配套商情况如图表6所示,排名依次为重塑系、亿华通系、国鸿氢能系、博世系、上海捷氢、国氢科技、江苏清能系、氢蓝时代系、雄韬系、明天氢能、未势能源系,“鸿亿重”老三家仍位居前三。

36位新面孔涌入。新企2022年共有36家配套商首次上榜,占比达到36.4%,其中包括国创氢能科技有限公司、深圳城投氢能动力有限公司、三一集团有限公司、畔星科技(浙江)有限公司、上海上氢能源科技有限公司、河南越博动力系统有限公司、贵州国创裕华氢能科技有限公司、江苏昊氢世纪新能源有限公司、中能源工程集团氢能科技有限公司、浙江海盐力源环保科技股份有限公司等。值得注意的是,这些新面孔很多都是“老熟人”的“新马甲”。

各系统商子公司发力。由于河南河北两大城市群以及四川、武汉等非城市群地区的示范项目开始启动,燃料电池系统商各地子公司开始发力,这一点在TOP10榜单企业中尤为明显,部分企业甚至全由子公司配套上榜。

国资企业加速布局。2022年新上榜的36家配套商中,国创氢能科技有限公司、深圳城投氢能动力有限公司、贵州国创裕华氢能科技有限公司、中能源工程集团氢能科技有限公司等企业均为国企或地方国资委成立的系统商,国资背景企业明显加快了布局燃料电池产业的步伐。

业务延伸类企业持续增加。通过业务延伸进入燃料电池配套领域并登上推荐目录企业持续增加,包括康明斯新能源动力(上海)有限公司(发动机)、东风汽车集团有限公司(车企)、三一集团有限公司(工程机械)、浙江海盐力源环保科技股份有限公司(环保企业)和玉柴芯蓝新能源动力科技有限公司(发动机)等。

图表6 2022年推荐目录上榜燃料电池系统厂商配套车型数量(单位:款)

数据来源:工信部、氢云链整理

备注:重塑系包括上海重塑能源科技有限公司、浙江重塑能源科技有限公司、郑州重塑能源科技有限公司、陕西大秦重塑能源科技有限公司、天津渤海重塑能源科技有限公司;国鸿氢能系广东鸿力氢动科技有限公司、美锦国鸿(浙江)氢能科技有限公司、上海鸿芯氢能科技有限公司、北京鸿力氢动科技有限公司、鄂尔多斯市国鸿氢能科技有限公司、河南国鸿氢能科技有限公司、天津国鸿氢能科技有限公司;亿华通系包括北京亿华通科技股份有限公司、亿华通动力科技有限公司、北京聚兴华通氢能科技有限公司、山东华清动力科技有限公司;博世系包括博世汽车系统有限公司、博世氢动力系统(重庆)有限公司;江苏清能系包括广东清能新能源技术有限公司、上海清志新能源技术有限公司;氢蓝时代系包括河北氢沃科技有限公司、深圳市氢蓝时代动力科技有限公司;雄韬系包括深圳氢瑞燃料电池科技有限公司、武汉雄韬氢雄燃料电池科技有限公司;明天氢能系包括安徽明天氢能科技股份有限公司、重庆明天氢能科技有限公司、北京明天氢能科技有限公司;未势能源系包括未势能源科技河北有限公司、未势能源科技有限公司保定分公司、上海燃料电池汽车动力系统有限公司。

版权与免责声明:

凡注明稿件来源的内容均为转载稿或由企业用户注册发布,本网转载出于传递更多信息的目的,如转载稿涉及版权问题,请作者联系我们,同时对于用户评论等信息,本网并不意味着赞同其观点或证实其内容的真实性;

本文地址:http://h2fc.net/news/show-1813.html

转载本站原创文章请注明来源:中国氢能与燃料电池网

氢能与燃料电池产业

微信扫描关注