摘要:氢能被视为21世纪最具潜力的清洁能源,氢能公司被视为资本的宠儿,为何在火热的风口上,这些公司会在经历漫长的审核及等待后突然停止上市?

在迈向清洁能源和碳中和的征途中,从来没有一种能源像氢能这样具有争议。

一方面氢能被认为是实现碳中和目标最具潜力的清洁能源,被资本广泛热捧,另一方面,氢能的大规模使用场景和商业化前景还没有打开,氢能公司的盈利和市场业绩问题迟迟没有看到起色。

这种矛盾,使得氢能产业一方面被长期看好,成为一个大风口,一级市场认购火爆,形形色色的公司都在布局;另一方面二级市场上市(IPO)却一个比一个难,甚至一些公司因为无法回答交易所的问询,不得不终止上市。

一面是繁华,一面是虚火,这种状态在资本市场体现得淋漓尽致。有些公司风风火火,开启市场多轮和多地融资,有些公司却止步于IPO。

最新的动作是作为“氢能第一股”,已在科创板上市的亿华通,于12月29日在香港启动招股,最多募资13.4亿港元。

此前11月下旬,另一家氢燃料电池龙头国鸿氢能也在港交所递表。

一级市场的融资也不乏热闹。12月8日,国内氢能行业迄今为止单轮融资规模最大的股权融资落地。据悉,国家电投集团氢能科技发展有限公司(下称“国氢科技”)B轮融资45亿元,投后估值高达130亿元,双双创下行业新高,国氢科技也顺势成为了当前国内氢能行业估值最高的独角兽企业。

但是,除了这些风光的企业,也有多家氢能公司从IPO旅程中撤单,折戟于IPO的氢能公司突然增多。

比较早的是2021年8月,上海重塑能源集团股份有限公司(下称“重塑股份”)的IPO申请在申报了近半年之后,突然在毫无征兆的情况下宣布撤回申请而终止IPO。

作为一家为燃料电池技术提供商,重塑股份突然主动放弃上市,外界也曾揣测纷纷。

此外,还有几家头部氢能公司终止或暂停科创板IPO。其中上海治臻新能源股份有限公司(下称“上海治臻”)在2022年12月23日撤回科创板申请,江苏国富氢能技术装备股份有限公司(下称“国富氢能”)在2022年11月终止科创板上市。

此外,2022年9月,上汽集团旗下的氢燃料电池公司上海捷氢科技股份有限公司(下称“捷氢科技”)科创板上市资料过期,IPO进程中止。

不过,最新的消息是,2022年12月30日,上交所官网显示捷氢科技又恢复了IPO发行审核状态,并更新了含有2022年上半年度财务数据的一轮问询回复。

氢能被视为21世纪最具潜力的清洁能源,氢能公司被视为资本的宠儿,为何在火热的风口上,这些公司会在经历漫长的审核及等待后突然停止上市?

这其实跟氢能公司下游产业商业化前景,以及燃料电池技术路径产业化和燃料电池汽车的经济性等问题有关。特别是氢燃料汽车产业,表面看风光无限,其实目前市场规模还很小,在电动车的挤压下,未来前景还迷雾重重。

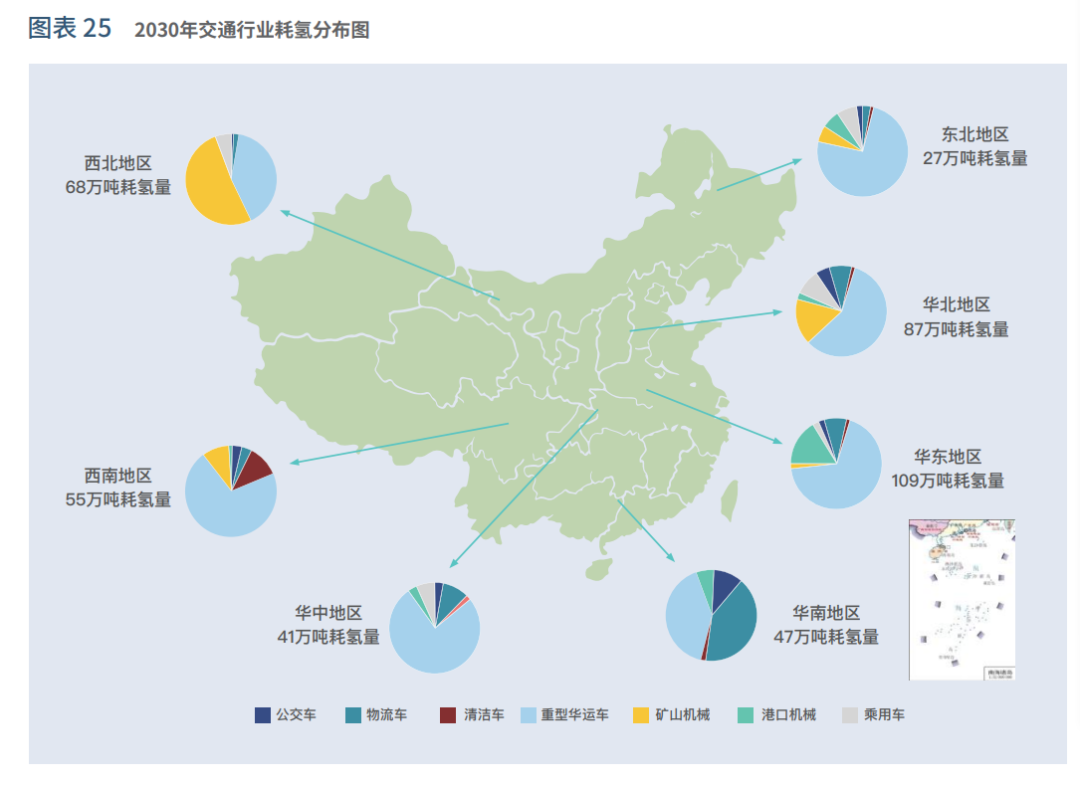

图说:落基山研究所报告预测中国2030年交通行业耗氢分布图。

来源:《开启绿色氢能新时代之匙》

01应收账款高企背后的财务风险

在这些终止IPO的氢能公司中,被市场质疑或者被交易所问询比较多的问题是财务方面的数据。特别是应收账款,在这些公司中都占比非常高,是一个共性问题。

以国富氢能为例,2019-2021年,国富氢能应收账款余额分别为 1.6亿元、2.3亿元和3.6亿元,占营业收入的比例分别为 90.8%、91.47%和 109.51%。

重塑股份2021年8月发布的招股书披露,2017年至2019年,重塑股份应收账款分别为1.68亿元、1.8亿元、7.66亿元,分别占当年营收的73.7%、117.3%、110.4%。截至2020年9月末,公司应收账款为7亿元,占同年营收的比例进一步涨至427.7%。

捷氢科技的应收账款余额逐年增加,2019年—2021年的报告期内,捷氢科技应收账款余额分别为0万元、14474.15万元和57026.57万元,应收账款余额占营业收入的比例分别为0%、58.62%和97.13%,占比逐年增长。

应收账款余额较大,对企业来说存在一定的坏账风险,但这几乎是氢能行业共同面临的困境。

目前,尚处于发展极早期阶段的燃料电池行业,业务开拓极度依赖于补贴,而在现行的补贴政策下,补贴测算需要在完成年度的示范运营、并达到目标之后,这本身需要较长的周期,但业务又不得不进行,氢能企业只能大量赊账销售,先把货卖出去。

在回复上交所的问询函中,重塑股份也承认,应收账款占比高跟客户的结算方式和补贴有关系。重塑股份表示,公司与客户保持稳定的结算方式及信用政策,但是在信用政策实际执行的过程中,受行业发展初期及补贴政策的影响,燃料电池行业整体资金链较为紧张。

同时,由于公司部分下游客户为整车厂,其在汽车产业链中处于相对强势的地位,会根据自身资金情况、供应商合作关系等因素调节安排付款,由此重塑股份导致应收账款实际回款周期较长且超过信用期限。

重塑股份的回复函还解释:应收账款的主要对象包括宇通客车( 600066.SH )、金龙汽车( 600686.SH )、申龙客车和东风汽车子公司东风特汽,这些“均系行业内具备一定实力的企业,资金及资产规模较为雄厚……但受行业发展阶段以及新能源汽车补贴政策等因素的影响,公司资金回款周期较长,符合行业普遍特征。

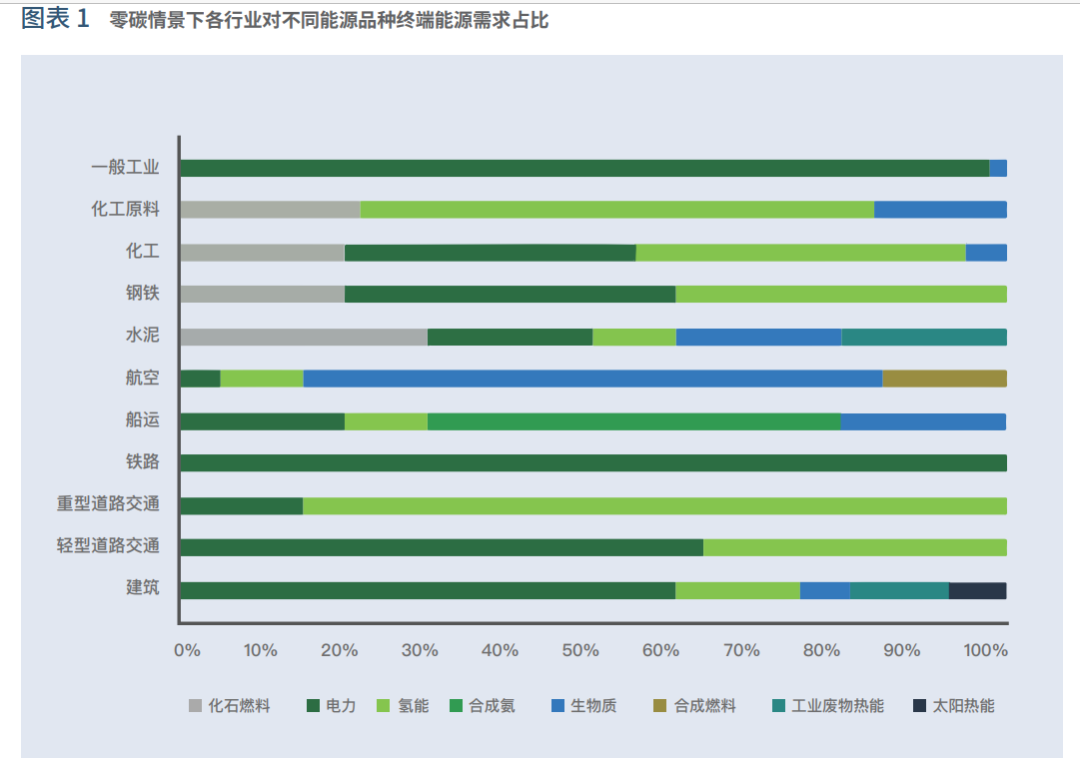

图说:落基山研究所报告预测中国零碳情景下各行业对不同能源品种终端能源需求占比。其中氢能在化工原料和重型道路交通中占比很大。

来源:《开启绿色氢能新时代之匙》

02过于依赖大客户,关联交易风险

氢燃料电池行业的公司,其实圈子比较小,很多都是高校或科研院所出来的专家创业企业,高度集中在广东佛山、上海临港、北京亦庄等地,高度集中在上汽、上海交大等体系内部。有些公司业务往来比较密切,有些甚至互为大客户。

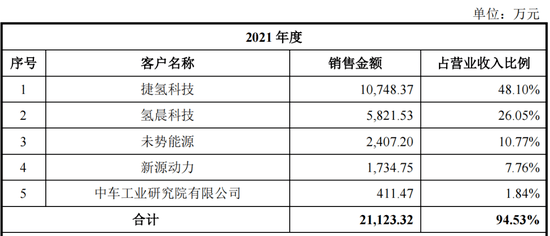

比如上海治臻公司,在金属双极板构型设计、金属双极板制备工艺等方面形成了具有完全自主知识产权的关键核心技术,但是上海治臻却对同在上海的第一大客户捷氢科技高度依赖。

上海治臻的财务数据显示,该公司对前五大客户的销售占比分别为94.07%、96.00%和94.53%。而前五大客户中,捷氢科技占据了半数以上的销售额。

图说:上海治臻2021年的客户构成

来源:上海治臻

2019年至2021年,捷氢科技一直是上海治臻的第一大客户,来自捷氢科技的销售额分别为1842.87万元、3558.36万元和1.07亿元,占营业收入的比例分别高达67.00%、51.12%和48.10%。

报告期内,上海治臻来自捷氢科技的销售额分别为1842.87万元、3558.36万元和1.07亿元,占营业收入的比例分别高达67.00%、51.12%和48.10%。

数据显示,2021年,捷氢科技产能为6000台,产量只有1470台,产能利用率仅24.5%,但是不足三成的产能利用率,捷氢科技却在2021年大笔采购了上海治臻1.07亿元的产品,而2020年的采购金额才仅有3558.36万元。

不足三成的产能利用率却大幅增加采购金额,捷氢科技的行为也引发交易所关注,交易所发函要求公司说明销售的双极板数量与上述企业的产能、产销量的匹配性,以及是否存在大额备货的情况。

当然,商业上本来就没有免费午餐,捷氢科技如此为上海治臻“输血”,是因为两者之间关系非同一般。

捷氢科技成立于2018年6月,专注于燃料电池电堆、系统及核心零部件的研发、设计、制造、销售及工程技术服务,是上汽集团控股子公司,而上汽集团还通过上汽创投持有上海治臻10.92%股份,上汽创投为上海治臻第一大外部股东。

国鸿氢能也存在过于依赖大客户的现象。报告期内,国鸿氢能前五大客户贡献的收入分别为 3.46 亿元、2.17 亿元、4.02 亿元及 1.84 亿元,分别占其收入的 94.4%、95.7%、88.1% 及 96.6%。

其中各期均为第一大客户的客户,是国鸿氢能的主要股东云浮工业园(云浮市国资企业)及佛山汽运持股的公司,报告期内收入占比分别达到 34.0%、49.2%、53.6% 及 37.4%。

2022 年上半年,国鸿氢能第二、第三大客户为两家国有企业,当期销售占比合计达到约 53.6%。

大客户也带来了应收账款问题。报告期内,国鸿氢能向大客户授予的信贷期逐渐延长,2019 年到 2021 年,其授予除客户 A(账期为 1-12 个月)外的其他前五大客户的最长账期从 180天增加至360天,2022年上半年甚至达到了两年。

这种连带和集群关系,一方面有利于互通有无和技术上的互补,有利于形成产业集群和示范效应,但从资本和商业角度看,如果公司自身缺乏“造血”功能,是无法获得高估值的,投资者也无法为此长期买单,而且还存在巨大的关联风险。

03氢能公司需要增强造血功能

在氢能投资领域,燃料电池是最大的风口,各方都希望押注氢燃料电池车可以复制电动车市场的成功。但就市场规模而言,氢燃料车当前不及纯电动车市场的千分之一。

氢燃料电池更多聚焦于重型卡车、冷链物流、城际巴士、公交车和港口矿山作业车辆等对续航里程稳定性要求较高的使用场景中进行推广。

在中国北方部分地区,氢燃料电池也具备在出租车和公务用车领域的推广潜力,以解决寒冷条件下电动车无法完成较长行驶里程的问题。

但是,从性价比来看,氢燃料汽车显然比电动车有很大差距,在技术没有很大突破之前,市场规模很难扩大。

2021年,我国燃料电池汽车、电动车、燃油车百公里综合成本分别为 924 元、441 元、528 元。燃料电池汽车成本差不多是电动车的2倍多。特别是在乘用车领域,氢燃料车几乎没有竞争力。

市场预期氢车和氢燃料电池未来在长距离运输卡车等商用车领域先行突破。在没有突破之前,政策支持和政府补贴是氢能公司的主要经济来源。

目前,国家和地方对于氢燃料电池的政策和产业支持正不断深入,全国已确定了“3+2”氢燃料电池汽车示范城市群,包括上海、广东、北京城市群,及河南和河北城市群在内,共有24个省份制定了氢能或氢燃料电池发展规划。还未出台的省份也在考虑或正在制定。

相关规划也为未来画了一个很大的饼。2022年3月,国家发改委公布了《氢能产业发展中长期规划(2021—2035年)》提出,2025年,中国的氢燃料电池车保有量要达到5万辆,在“十四五”期间扩张4倍。

不过,在业内看来,氢燃料电池行业尚处于发展早期阶段,由于市场规模偏小,企业自身“造血”功能并不强。即便是行业龙头亿华通,目前也难以摆脱亏损的尴尬局面。

招股书显示,亿华通于2019年、2020年、2021年度收入分别为约5.54亿元、5.72亿元、6.29亿元,期内利润分别为约4589.9万元、-976.2万元、-1.85亿元。2022年前六个月,亿华通收入和期内利润分别达到2.69亿元及-8155.6万元。

2020年至2022年上半年,国鸿氢能分别亏损。15亿元、7.03亿元及1.51亿元,还有捷氢科技、国富氢能、上海治臻近3年也都处于亏损中,并且出现毛利率逐年下滑趋势。

目前氢燃料电池车企业主要由财政补贴和政府采购支撑发展,市场化需求尚未爆发,如果在补贴到期前无法降低燃料电池车生产成本,市场接受度有下降可能,从而导致商业化进程受阻。

所以从长远看,过硬的核心技术,为市场可接受的性价比,才是整个行业健康发展的关键。

另外需要提醒的是,氢能使用场景非常广泛,在氢燃料汽车已经产能过剩和虚火上升的当下,不如拓展氢能在重工业、建筑、电力行业中的应用场景。

氢能至少在以下三个方面,还有很大发展空间:一是作为燃料用氢,主要场景包含重型道路交通、船运、航空、发电等领域;二是作为原料用氢:主要场景包含钢铁、化工等领域,可用于多种化学反应,是众多化合物的基础元素之一,化工行业需要用氢制备甲醇、合成氨等多种产品;三是储能用氢:主要场景包含电力储能领域。

这些场景都是氢能大有用武之地。

-------

参考资料:

[1]财新网:三家氢能企业科创板上市被卡 市场担忧什么?

[2]鲁网:上海治臻业绩虚实:关键数据“秘而不宣”、客户产能利用率两成却大笔采购

[3]36氪:国富、重塑IPO接连折戟,揭开氢能公司残酷真相

[4]落基山研究所、中国氢能联盟研究院:开启绿色氢能新时代之匙:中国2030年“可再生氢100”发展路线图

[5]东吴证券:氢燃料电池行业深度报告

[6]华夏能源网:又一家氢能公司上市进程终止!

[7]科创板日报:又一氢能企业撤单IPO 投资人:受打击!

[8]万点研究:冲击IPO失败,国富氢能怎么了?

[9]中国基金报:又一A+H上市公司来了!

注:首图来源于eetimes.eu