微信扫描二维码,即可将本页分享到“朋友圈”中。

2023-01-12 来源:IPO日报作者:褚念颖 浏览数:486

近期,上海捷氢科技股份有限公司(下称捷氢科技)提交了招股说明书,拟在科创板上市。这家背靠上汽集团的氢能高科技企业尚未实现

近期,上海捷氢科技股份有限公司(下称“捷氢科技”)提交了招股说明书,拟在科创板上市。

这家背靠上汽集团的氢能高科技企业尚未实现盈利,目前仍处于持续亏损状态。除此以外,公司虽然研发费用率领先同行,但主要产品毛利率一直在下滑。公司的客户集中度较高,同时也给自己带来了不少应收账款负担……

来源:公司官网

持续亏损

捷氢科技是上汽集团旗下专业从事燃料电池技术研发并提供产品与工程技术服务的氢能高科技企业。

公司的主要产品为自主研发的燃料电池电堆、系统、系统分总成以及储氢系统。为满足不同客户技术开发与服务的需求,公司为部分客户提供工程技术服务。

根据申请文件,公司已具备了电堆核心部件膜电极设计、工艺开发、批量制造能力,可以有力支撑电堆产品快速迭代和成本下降。不过,公司的膜电极产品仅用于自身燃料电池电堆产品,尚未直接对外销售交付。

2019年—2021年(下称“报告期”),公司营业收入不断增长,分别为1.12亿元、2.47亿元、5.87亿元。

不过,公司自成立以来扣除非经常性损益后尚未盈利,处于持续亏损状态。报告期内,公司母公司报表净利润分别为-3487.81万元、-9382.61万元和-5851.13万元。

值得注意的是,公司经营活动的现金流净额也一直为负数。

报告期内,公司经营活动产生的现金流净额分别为1786.98万元、-16551万元和-44983.8万元。

捷氢科技表示,公司经营活动现金流量净额为负系业务规模不断发展,应收账款余额逐年增加,研发投入力度持续加大所致。

事实确是如此,公司的应收账款占营业收入的比例三年内从0跃至97%,增长飞快。

报告期内,捷氢科技应收账款余额分别为0万元、14474.15万元和57026.57万元,应收账款余额占营业收入的比例分别为0%、58.62%和97.13%。

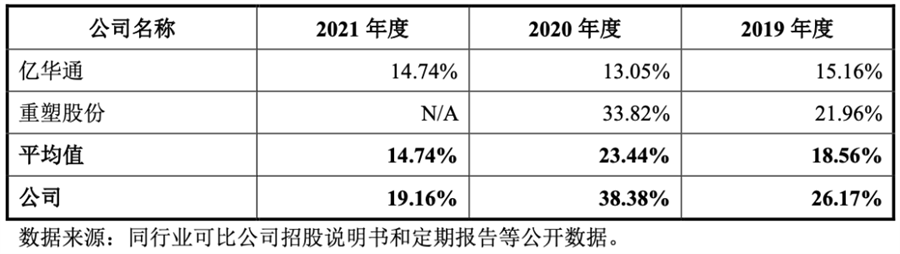

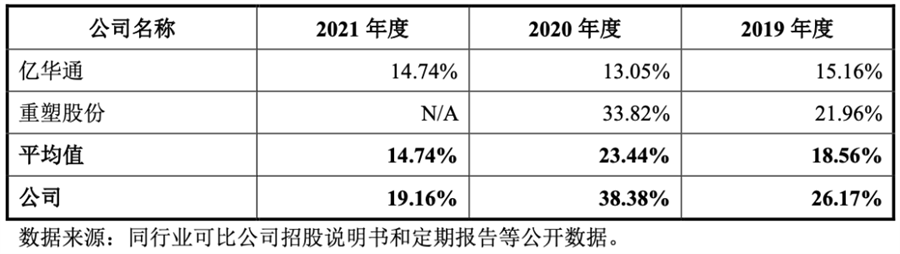

另外,公司研发费用率在报告期内一直高于同行业可比公司平均水平。

报告期内,捷氢科技的研发费用分别为2938.95万元、9476.35万元和11249.08万元,占收入的比例分别为26.17%、38.38%和19.16%,整体领先于同行业可比公司。

尽管捷氢科技在研发上费心费力,公司的主要产品的毛利率却在一路下滑。

报告期内,公司燃料电池系统毛利率水平分别为47.35%、35.93%和30.78%,呈现下滑趋势。

公司的综合毛利率也不太理想。

报告期内捷氢科技的毛利率分别为22.42%、18.67%和27.99%,而同行可比公司综合毛利率平均值分别为38.19%、37.81%、37.88%。数据显示,捷氢科技较同行业可比公司亿华通的综合毛利率低了10%-20%。对此公司表示,综合毛利率差异主要受产品结构以及客户群体不同所致。

背靠上汽

本次发行前,公司直接控股股东常州创发、间接控股股东上汽集团、上汽投资和上汽总公司合计控制公司超过60%的股份。

资料显示,2001年,上汽集团启动了燃料电池汽车的样车研制工作。2014年8月,上汽集团成立“前瞻技术研究部”,主要负责包括燃料电池、基础材料研究、智能驾驶等技术开发及研究工作,燃料电池相关技术人员就主要集中在这里。

2018年6月,上汽集团进行了业务调整,将工作重点放在燃料电池整车的制造和销售。捷氢科技因此而设立。

捷氢科技表示,在此背景下,原“前瞻技术研究部”从事燃料电池相关业务的研发人员中,除离职或经岗位调整后不再从事燃料电池相关业务的人员外,均已通过市场化、双向选择的方式加入了捷氢科技。该部分人员的研发背景、燃料电池相关开发经验为公司创立初期的快速发展、研发能力形成提供了较大支撑。

公司同时表示,报告期内公司较大比例新入职的研发人员来自于非上汽集团体系,所以不存在研发人员主要依赖上汽集团及其关联企业的情形。

上汽集团对公司的影响不仅仅体现在研发能力上。

报告期内,公司前五大客户的销售收入分别为11231.41万元、24259.25万元和45458.75万元,占公司营业收入比例分别为100.00%、98.33%和77.51%,客户集中度较高。

2019年,公司几乎全部(99.7%)的销售收入都来自上汽集团及其同一控制下的企业。

报告期内,公司前五大供应商的采购金额占当期采购总额的比例分别为62.56%,65.12%及65.25%。上汽集团及其同一控制下的企业也一直在前五大供应商名单中占有一席之地。

前文提到,公司现金流净额为负是由于较高的研发投入和应收账款余额逐年增加。

纵观公司的2020年末及2021年末的应收账款,应收账款前五大客户集中度较高,前五大客户余额占比分别为98.73%及84.41%。而每年排名第一的也是上汽集团及其同一控制下的企业,分别为44.17%和52.32%。

看来,捷氢科技的经营状况多少有些“成也上汽、败也上汽”的意味。

版权与免责声明:

凡注明稿件来源的内容均为转载稿或由企业用户注册发布,本网转载出于传递更多信息的目的,如转载稿涉及版权问题,请作者联系我们,同时对于用户评论等信息,本网并不意味着赞同其观点或证实其内容的真实性;

本文地址:http://h2fc.net/news/show-2024.html

转载本站原创文章请注明来源:中国氢能与燃料电池网

氢能与燃料电池产业

微信扫描关注