曾经市值逼近千亿的氢能源龙头美锦能源,近一年半股价持续回调,最新市值已只有315亿。多年来持股一直是接近100%质押的公司控股股东美锦集团,质押的股份有没有平仓风险?6月12日,深交所对公司下发了2022年年报问询函,重点关注了上述问题。

与此同时,被公司寄予厚望的两家氢燃料电池车子公司飞驰汽车和青岛美锦新能源情况也不理想,飞驰汽车净利润连续下滑2022年更由盈转亏,深交所要求说明原因及合理性,及其未计提商誉减值的合理性。2022年,公司应收补贴资金期末账面余额4.02亿元,深交所要求说明新能源汽车业务对补贴收入是否存在重大依赖。

去年4月公司发行可转债募集资35.57亿元,资金才到账几个月募投项目就陆续发生变更。监管要求说明募集资金到账后较短时间即变更募投项目的原因,变更是否具备合理性及必要性,另说明截至目前募投项目建设进度是否符合实施计划,项目可行性是否发生重大不利变化。

美锦能源股价暴跌63%

控股股东质押有无平仓风险?

近几年,美锦能源控股股东美锦能源集团(下称“美锦集团”)股份一直处于比较高的质押状态,并一边质押一边减持。

半年前的2022年12月9日,美锦能源公告了控股股东一笔大额减持,美锦集团拟将其持有的公司2.2亿股无限售流通股(占公司总股本的5.09%)通过协议转让的方式转让给天津东富芯能投资管理中心(有限合伙)。每股转让价格为协议签署日的前一交易日收盘价的90%,即每股8.79元,目标股份转让价款合计19.34亿元。

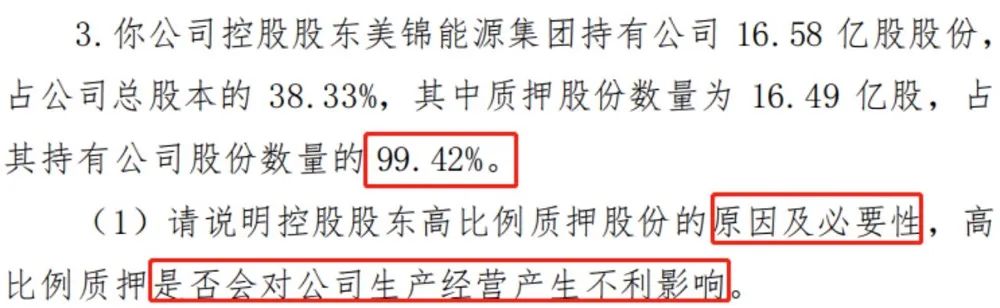

权益变动完成后,美锦集团持股下降到16.58亿股,比例下降至38.45%,但仍为公司控股股东。天津东富芯持有公司股份2.2亿股,占公司总股本的5.09%。而2022年年报显示,美锦集团持股质押股份数量为16.49亿股,占其持有公司股份总数量的99.42%。

而自2021年12月高点以来,美锦能源的股价持续下降,至今时间长达一年半,从最高19.57元/股跌至7.3元/股,跌幅高达63%。这样的情况下,面对五折的股权激励,去年9月公司有2名中层人员与163名核心骨干及关键岗位人员选择放弃参与,占到原计划参与人数的四分之一以上。目前来看,公司7.3元/股的股价已经快逼近6.76元/股的股权激励行权价。

股价持续下跌,美锦集团的质押股权有没有风险呢,又会不会影响到上市公司?

对此,评级机构中证鹏元此前指出,“该公司(美锦能源)股权质押比例很高,公司业务面临一定的安全生产风险及环保压力,关联交易规模较大,面临资金支出压力大,以及存在较大短期偿债压力等风险因素。”

而此次,深交所要公司说明控股股东高比例质押股份的原因及必要性,高比例质押是否会对公司生产经营产生不利影响;说明控股股东未来半年内和一年内分别到期的质押股份累计数量、占其所持股份比例、占公司总股本比例、对应融资余额,并结合控股股东主要财务数据、可利用融资渠道,说明资金偿付能力及具体安排,是否存在平仓风险;核实并说明控股股东是否存在通过非经营性资金占用、违规担保、关联交易等侵害上市公司利益的情况。

飞驰汽车2022年由盈转亏

政府补贴超4亿,能否持续?

被美锦能源寄予厚望的两家氢燃料电池车子公司飞驰汽车和青岛美锦新能源也被深交所重点问询。

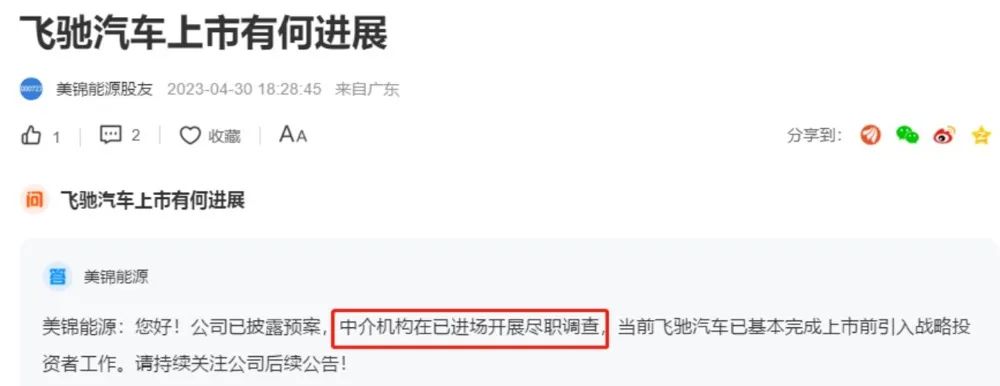

美锦能源5月17日在互动平台表示,公司控股子公司飞驰科技与第三方合作,已成功研制出全国首台低压储氢燃料电池公交车。目前该样车正在进行包括性能试验和可靠性试验等一系列测试和检验。其同时还表示,公司已披露预案,中介机构在已进场开展尽职调查,当前飞驰汽车已基本完成上市前引入战略投资者工作。

不过飞驰汽车的财务状况却持续恶化,其2022年实现营业收入6.77 亿元,实现净利润-0.88 亿元,由盈转亏,合并形成的商誉账面余额0.67 亿元,本期未计提减值。另一造车子公青岛美锦新能源2022年实现营业收入4.18 亿元,实现净利润533.97万元。

深交所要求结合业务开展情况,产品价格、原材料等成本、主要客户、在手订单变动情况,说明新能源汽车业务毛利率水平及变化趋势是否与同行业可比公司存在较大差异,飞驰汽车净利润连续下滑且本期由盈转亏原因及合理性;另外,说明飞驰汽车商誉减值测试的测算过程、关键指标的选择依据及合理性、所涉指标是否变动及变动原因,并结合飞驰汽车业绩下滑且本期亏损情况,说明未计提商誉减值的合理性。

2022年年报显示,公司应收补贴资金期末账面余额4.02亿元,根据里程阶段已计提坏账准备622.72万元。

监管要其结合近三年销售收入与补贴收入的占比情况、收到补贴需满足的条件等,说明新能源汽车业务对补贴收入是否存在重大依赖,补贴收入是否具有可持续性;说明近三年应收新能源汽车补贴款的构成情况(包括但不限于对应年度、车辆数量、应收款项金额、减值计提金额及比例、计提依据),并说明本期坏账准备测算过程、计提是否充分。

募集资金刚到位就变更项目

监管追问原因及合理性

美锦能源于2022年4月发行可转换公司债券,5月底美锦转债挂牌上市,实际募集资金净额为35.57亿元。

但仅仅过了四个月,公司分别于2022年9月、2023年2月公告称,拟将募投项目“氢燃料电池动力系统及氢燃料商用车零部件生产项目(一期一阶段)”部分募集资金变更为投资“美锦氢能总部基地一期”和“滦州美锦新能源有限公司14000Nm³/h焦炉煤气制氢项目”,拟调整“美锦氢能总部基地一期”部分建设内容及投资金额。

此外,截至报告期期末,氢燃料电池电堆及系统项目、美锦氢能总部基地一期、滦州美锦新能源有限公司14000Nm³/h焦炉煤气制氢项目投资进度分别为29%、12%、1%。华盛化工新材料项目已于2021年达到预定可使用状态,但因原材料价格上涨采购成本增加,项目收益未达预期。

监管要求说明募集资金到账后较短时间即变更募投项目的原因,结合变更后项目的可行性、投资前景、预期收益等情况说明变更是否具备合理性及必要性;说明截至目前募投项目建设进度,是否符合实施计划,项目可行性是否发生重大不利变化;说明募集资金使用是否符合相关规定,是否存在关联方占用的情形。

而关于华盛化工新材料项目,深交所要其请结合原材料价格走势、主要成本变动情况,量化分析华盛化工新材料项目未达预计效益的原因,并说明公司未来拟采取或已采取的提高募投项目效益的措施,并要保荐机构核查并发表明确意见。

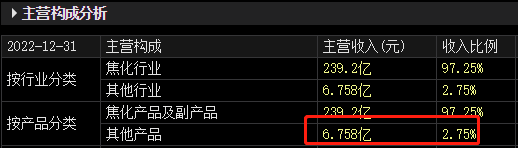

美锦能源主营业务是焦化厂、煤矿、煤层气的开发、投资,批发零售煤炭、金属材料、建材、日用杂平、劳保用品,煤炭、焦炭、煤矸石、金属镁、铁矿粉、生铁的加工与销售等,并于近年开始切入氢能源领域。但从2022年年报来看,氢能源相关的营业收入还只是数亿级别,占总营收比例不到3%,超过97%的收入依然来自焦化产品及副产品。

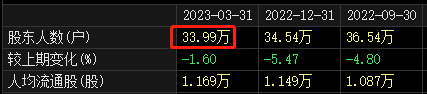

业绩方面,2022年美锦能源实现营收246亿元,同比增长15.17%;实现归属于上市公司股东的净利润22.09亿元,同比下降13.04%。2023年一季报显示,美锦能源营业收入53.38亿元,同比下降13.65%;归属于上市公司股东的净利润4.02亿元,同比下降40.52%。截至一季度末,公司又股东约34万户。