导 语

双碳目标下,国内氢能源具有巨大的发展空间,氢能将主要应用于交通运输、工业、电力、建筑等领域。

氢能应用:燃料电池产业方兴未艾,国产企业将大有可为

氢能应用环节及市场空间的概况

双碳目标下,国内氢能源具有巨大的发展空间,氢能将主要应用于交通运输、工业、电力、建筑等领域。在“碳达峰碳中和”(3060)的目标 导向下,氢能作为一种最清洁无碳的二次能源,凭借着来源丰富、灵活 高效、应用场景广泛等优点,在全球都迎来了巨大的发展机遇。

氢能作为脱碳最有效手段,原料和燃料属性皆具备,有望在交通运输(燃料电池车等)、工业领域(冶金、化工等)、建筑领域(供热取暖等)、电力(电网平衡等)等四大领域大显身手。根据中国氢能联盟测算,至 2060 年, 我国氢气的年需求量将达到 1.3 亿吨左右(2019 年约为 2500 万吨),可减排二氧化碳 18 亿吨,约占当前国内二氧化碳总排放量 19%,其中工业领域用氢约7794万吨,占总用氢量约60%,交通运输领域用氢4051 万吨,占比约为 31%,发电与电网平衡用氢 600 万吨,占比约为 5%, 建筑领域用氢 585 万吨,占比约为 4%。

燃料电池将是氢能产业发展的抓手,2050 年氢能产业预计将会是 10 万亿以上级别市场。燃料电池装臵有助于实现氢能的移动化、轻量化和大规模普及,可广泛应用在交通、工业、建筑、军事等场景,因此燃料电池成为氢能产业发展的抓手。截至 2019 年,氢能在我国能源体系中占比仅为 2.7%,预计到 2050 年提升至10%,2060 年提升至 20%,氢气需求量也将分别达到 6000 万吨、1.3 亿吨。2050 年加氢站建设达到 1 万座,燃料电池车产量达到 500 万辆/年,固定式电源将达到 2 万座,燃料电池系统产能达到 550 万套/年,产业规模将达到 12 万亿元级别。

燃料电池车具有独特优势,有望迎来爆发式的增长

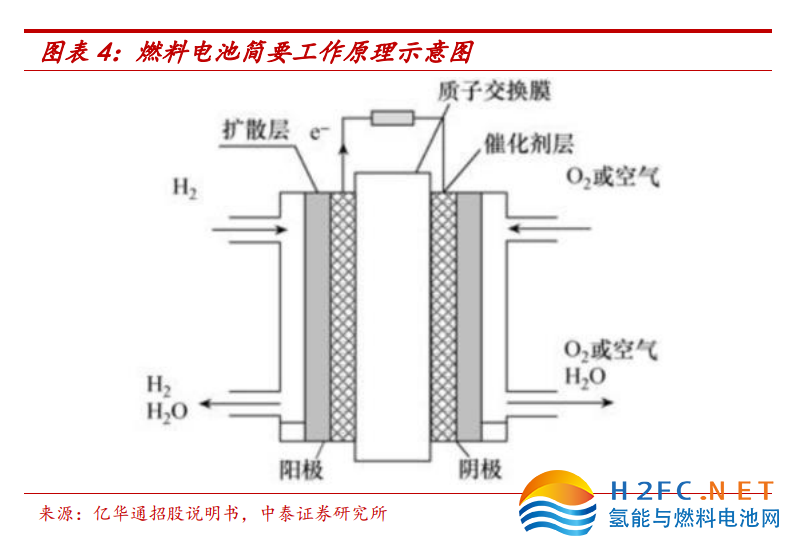

燃料电池发动机系统的构成。与锂电池作为储能装臵不同,燃料电池是一种非燃烧过程的能量转换装臵,通过电化学反应将阳极的氢气和阴极 的氧气(或空气)的化学能转换为电能。燃料电池核心组件是电堆,主要有膜电极组件和双极板组成,其中膜电极组件包括质子交换膜、催化剂和气体扩散层,为反应发生场所,双极板是带流道的金属或石墨薄板,其主要作用是通过流场给膜电极组件输送反应气体,同时收集和传导电流并排出反应产生的水和热。燃料电池电堆配套氢气供给系统、氧气供给系统、发动机控制器、发动机附件等,构成了燃料电池发动机,再辅之以直流电压变换器(DC/DC)、车载储氢系统等,就构成了燃料电池 发动机系统,系统为燃料电池车辆提供核心动力来源。

燃料电池具体工作过程如下:(1)反应气体在气体扩散层内扩散;(2) 反应气体在催化层内被催化剂吸附后被离解;(3)阳极反应生产的氢离 子穿过质子交换膜到达阴极与氧气反应生产水,而电子通过外电路到达 阴极生产电。

燃料电池汽车相比电动车在低温性能、加注时间、续航里程等方面具有强劲的竞争优势。随着碳排放压力的日益增大,交通运输领域主要用锂电池、燃料电池等新能源产品替代传统燃油发动机以缓解碳排放带来的环境压力。燃料电动车相比锂电池车,在低温性能方面(-30℃低温自启 动),加注时间方面(商用车15 分钟)和续航里程方面(>500km)具有非常强劲的竞争优势,这些优势决定着燃料电池车在商用车等领域具备极具竞争力的优势。

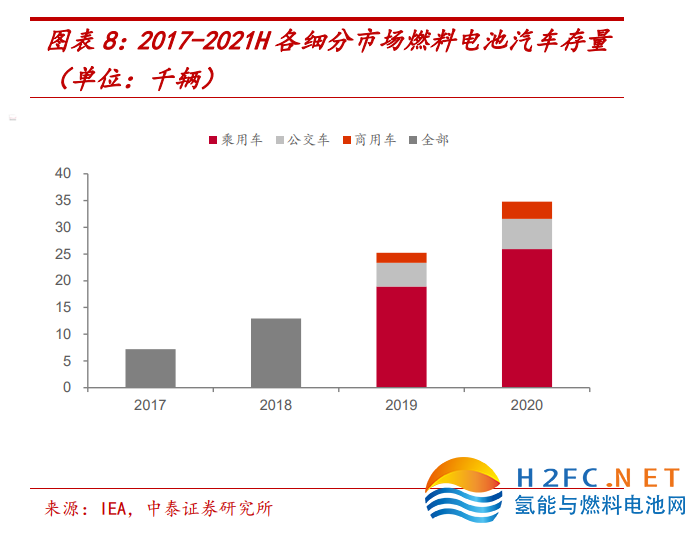

纵观全球,近年来中国燃料电池汽车产业后来居上,发展迅猛。燃料电池车为代表的交通领域是氢能初期应用的突破口与主要市场。根据国际能源署(IEA)的统计,截至 2021 上半年末,全球合计有燃料电池车保有量 4.3 万辆,其中韩国、美国、中国、日本、欧洲、其他地区等分别有 1.46 万辆、1.11 万辆、0.84 万辆、0.56 万辆、0.31 万辆及 0.03 万 辆,占比分别为 34%、26%、20%、13%、7%和 1%。可以观察到,2017 年以来中国燃料电池产业后来居上,从 2017 年末 50 辆增长到 2021 上 半年末的 8440 辆,不到四年时间增长了 168 倍。2020 年全球存量的燃料电池车合计 3.48 万辆,其中乘用车 2.6 万辆、公交车 0.57 万辆、商用车 0.32 万辆,占比分别为 75%/16%/9%,当前全球范围来看,燃料电池车以乘用车为主。

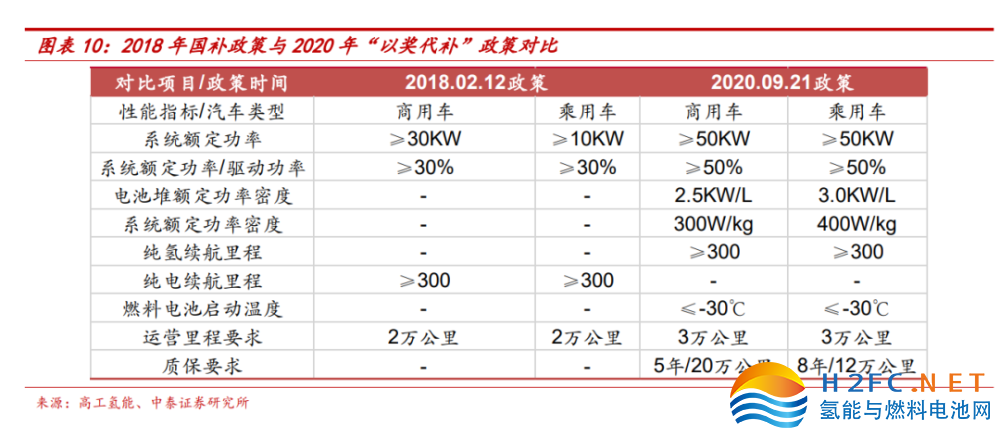

国内“以奖代补”新政,每个城市群最高可获得 18.7 亿元补贴。2020 年 9 月财政部、工信部、科技部、发改委、能源局等五部委联合发布《关于开展燃料电池汽车示范应用的通知》,将对燃料电池汽车的购臵补贴政 策,调整为燃料电池汽车示范应用支持政策,对符合条件的城市群开展燃料电池汽车关键核心技术产业化攻关和示范应用给予奖励。示范期暂定为四年,示范期间将采取“以奖代补”方式,对入围示范的城市群按 照其目标完成情况给予奖励。根据文件,每个示范城市群最高可获得 17 亿补贴(超额完成可额外再+10%),奖励资金由地方和企业统筹用于燃 料电池汽车关键核心技术产业化,人才引进及团队建设,以及新车型、 新技术的示范应用等。

通过 2018 年国补政策与 2020 年“以奖代补”政策对比发现,新政策将有助于加快燃料电池核心零部件环节的国产化进程。新政策在主要性能指标方面要求明显提升,同时补贴的侧重点(从下游主机厂转向上游核心零部件及关键材料企业)、补贴的直接获得对象(从主机厂转向牵头城市主导)、直接受益对象(不仅是主机厂,地方政策还可以直接补贴到零部件和材料企业)等都有较大变化,新政策将有助于加快燃料电池核心零部件环节的国产化进程。

5 大示范城市群率先落地,十四五期间燃料电池车及加氢站有望迎来大 面积推广。截至 2021 年末,首批燃料电池汽车五个城市群名单全部发 布,分别为京津冀示范城市群(北京牵头)、上海示范城市群(上海牵头)、 广东省示范城市群(佛山牵头)、河南省示范城市群(郑州牵头)和河北省示范城市群(张家口牵头),行业进入落地实施阶段,根据披露统计, “十四五”期间五大城市群车辆推广目标预计分别为 1.63、1.65、1.56、 2.45、1.79 万辆,加氢站推广目标分别为 136、140、120、172、174 座。

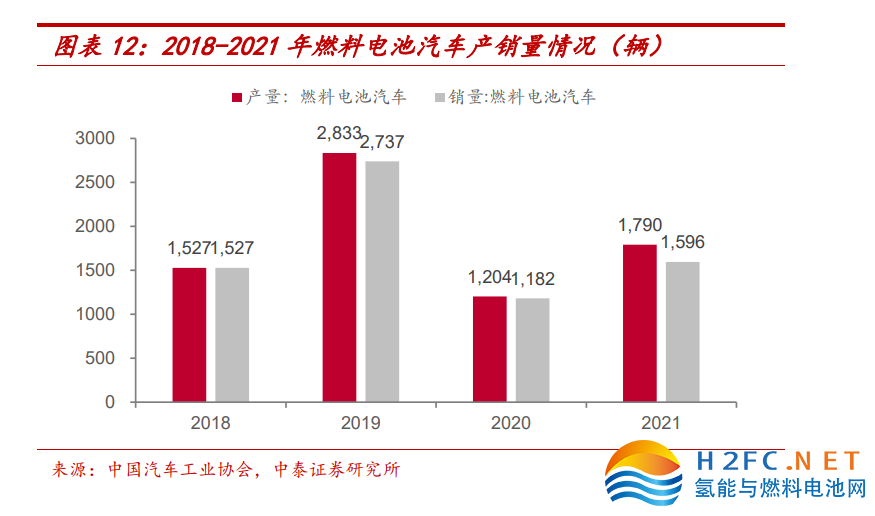

2025 年国内燃料电池汽车保有量有望达到 10 万辆、加氢站 1000 座, 2030 年预计达到 100 万辆、加氢站 5000 座。根据中国汽车工业协会统计,2021 年全国燃料电池汽车产量为 1790 辆,销售量为 1596 辆,同比分别增加 49%和 35%,结合 IEA 数据,2021 年底国内燃料电池汽车保有量约为 1 万辆。根据香橙会统计,截至 2021 年末,我国已建成加氢站 191 座(不含拆除),其中已运营 174 座。根据工信部装备工业一司指导,由中国汽车工程学会组织编制的 2020 年《节能与新能源汽车技术路线图 2.0》指出,2025 年我国氢燃料电池汽车保有量将达到 10 万辆左右,加氢站 1000 座,2030 年燃料电池汽车将达到 100 万辆左右,加氢站 5000 座。

燃料电池车主要产业环节及技术路线分析

当前最主流的燃料电池是质子交换膜燃料电池技术。燃料电池技术路线 主要包括碱性燃料电池(AFC)、磷酸燃料电池(PAFC)、固体氧化物燃料电池(SOFC)、熔融碳酸盐燃料电池(MCFC)和质子交换膜燃料 电池(PEMFC)等几类,从商业用途来看,后三者是最主要的技术路线。其中,质子交换膜燃料电池技术由于具备工作温度低、启动快、比功率高等优势,非常适合用于交通与固定式电源领域,成为现阶段国内外最主流的技术(下文如非特指,燃料电池指的都是质子交换膜 PEMFC 技术路线)。固体氧化物燃料电池具有燃料适应性广、能量转换效率高、全固态、模块化组装、零污染等优点,主要应用在大型集中供电、中型分电和小型家用热电联产等领域。

电堆方面:燃料电池发动机核心部件主要包括电堆及其核心部件、辅助 系统等,电堆是燃料电池发动机系统的心脏,是燃料电池发动机的动力 来源,其主要由膜电极和双极板堆叠而成。国内燃料电池电堆已逐渐起 步,目前国内电堆厂商主要分为两种:(1)自主研发类型,以新源动力、 神力科技和明天氢能等为代表。(2)引进国外成熟电堆技术,以广东国 鸿、南通百应等为代表。整体而言,国内电堆产业发展较好,目前国内 主流厂商发布的燃料电池的额定功率可超过 100kW。

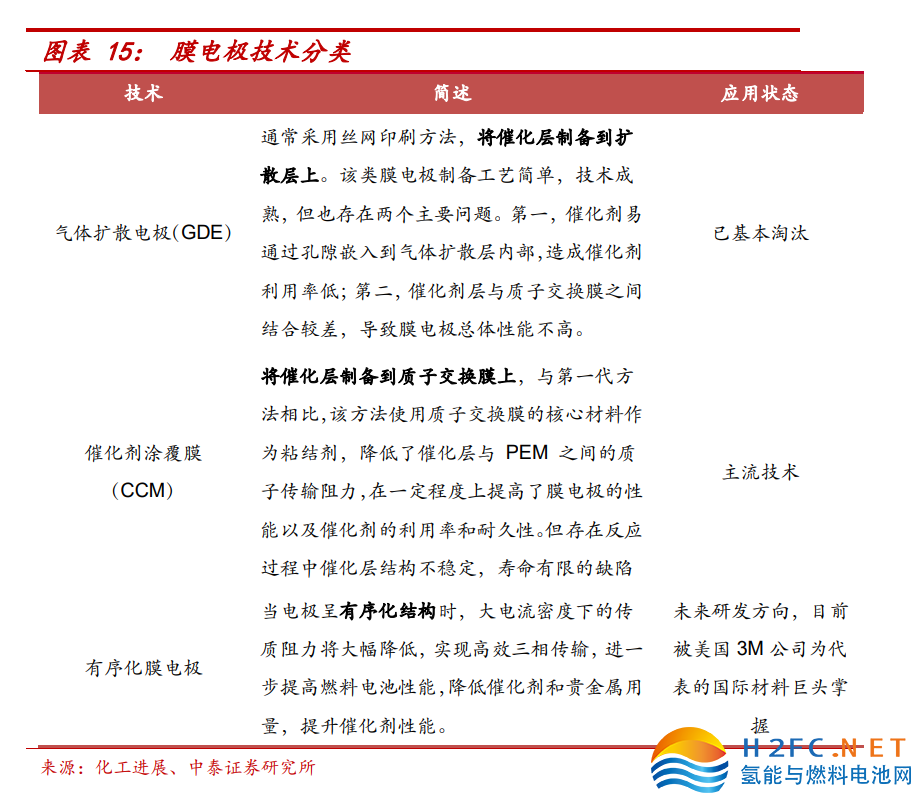

膜电极(MEA):CCM 为当前膜电极主流技术,有序化膜电极可能是未 来发展方向。膜电极是 PEMFC 发生电化学反应的场所,作为为传递电 子和质子的介质,为电化学反应提供了紧密接触的场所,其由质子交换膜、催化剂与气体扩散层等组成,是燃料电池电堆的核心部件。膜电极经历三代技术发展,第一代技术为气体扩散电极(GDE),将催化层制 备到扩散层上,具有制备工艺简单、技术成熟优点,但存在催化剂利用 率低以及催化层和质子膜之间结合性差问题,因此已基本被淘汰。

第二 代技术为催化剂涂层(CCM),将催化层改为制备到质子交换膜上,与 GDE 相比,提高了催化剂利用率和耐久性,减少了催化层和质子交换膜 之间传输阻力,从而提高了膜电极性能,成为当前膜电极生产的主流技 术,但存在反应过程中催化层结构不稳定,寿命有限的不足。第三代有序化膜电极,运用有序化结构,可以减少催化剂和贵金属用量,提高催 化层性能,目前该技术处于研发阶段,目前技术被以美国 3M 公司为代 表的国际材料巨头所掌握。

质子交换膜(PEM):全氟质子交换膜为当前主流,高温膜、碱性膜、 复合膜成为未来发展方向。质子交换膜作用是在反应时只让阳极失去电 子的氢离子(质子)透过到达阴极,但阻止电子、氢分子、水分子等通 过,类似于检票员的角色。目前,全氟磺酸膜具有机械强度高、化学稳 定性强、高湿度下导电率高、质子传导电阻小等优势,为质子交换膜材 料主流,但高额的制作成本以及存在高温时易发生化学降解,导致质子 传导性变差的缺点。提高质子交换膜的耐高温性以及降低生产成本成为 其研发方向,复合膜可通过工艺加工来改变全氟型磺酸膜性质,从而提 高其高温耐性;碱性膜可使燃料电池系统的工作环境为碱性,从而使催 化剂的选择范围更为广泛,从而使用其他材料来替代昂贵的铂。高温膜、碱性膜以及复合膜为未来发展方向。

质子交换膜国内外市场状况:美国杜邦的 Nafion膜目前处于霸主地位, 国产化产品刚起步。国际市场方面,杜邦的 Nafion 膜在国际市场的全氟 磺酸膜领域占有最大的份额,其膜价格一般在 500 美元/m2 以上,同时 国内装配质子交换膜也主要来自杜邦公司。此外,加拿大 Ballard 公司 的 BAM 膜的实验室寿命已超过 4500h,价格仅为 Nafion 膜的 1/10。国 内市场方面,我国已实现全氟质子交换膜国产化,但质量与耐久性方面与国外还存在差距,东岳已建成 500 吨/年的生产线,其最新产品 DF260 膜厚度可达到 15 微米,在 OCV 工况下耐久性大于 600h。此外,武汉 理工新能源所生产的复合质子膜厚度达到 16.8 微米,已向国外数家研究 单位提供测试样品。

催化剂(CL):降低 Pt 含量成为未来发展趋势。膜电极组件中的催化剂, 通常为均匀涂覆在质子交换膜上的微小颗粒,这些微小颗粒通常为碳载 体和铂颗粒,可将氢气离化成氢离子,使氢离子可以透过质子交换膜与 空气中的氧气进行反应。催化剂主要作用于两个反应,阳极氢氧化反应 ( H2 — >2H++H2O,HOR ) 和 阴 极 氧 还 原 反 应 ( 1/2O2+2H+ —>H2O,ORR),阳极 HOR 反应为快速动力学过程,阴极 ORR 为缓慢 动力学过程。

目前,贵金属 Pt 及其合金仍为 HOR 和 ORR 最好的催化 剂,Pt/C 为最常用的商用催化剂,然 Pt 价格较为昂贵,加之 Pt 的稀缺 性和极低的供应量,可能对燃料电池的发展造成一定障碍,因此降低催 化剂中铂含量成为目前催化剂的主要发展方向。国际市场方面,美国的 3M 公司、Gore 公司和 E-TEK 公司,英国的 JohnsonMatthery(庄信万 丰)公司,德国的 BASF 公司,日本的 Tanaka(田中贵金属)公司和 TKK 公司,比利时的 Umicore 公司等为主要生产商,其中本田 FCV Clarity 燃料电池汽车催化剂 Pt 含量已将至 0.12g/kW,丰田 Mirai 燃料电池汽 车催化剂 Pt 含量为 0.175g/kW。国内市场方面,我国催化剂还未实现商 业化生产,贵研铂业和武汉喜马拉雅是领头企业。

气体扩散层(GDL):全球 GDL 还未形成大规模批量生产,碳纸为目前 主流产品。气体扩散层(GDL)在质子交换膜燃料电池起到支撑催化层、 收集电流、传导气体和排出反应产物水的重要作用,通常由碳纤维纸、 碳纤维编织布、非织造布及炭黑纸等材料构成。由于碳纸质量轻、表面 平整、耐腐蚀、孔隙率均匀且强度高,厚度可根据使用要求调整,更适 合耐久性燃料电池使用。目前,全球 GDL 生产厂家较少,受制于市场需 求低,且生产成本居高不下,难以形成大批量生产,日本东丽株式会所在 1971 年开始涉足碳纤维产品生产,为全球最大碳纤维产品供应商, 其他知名产商还包括美国 Avcard、德国 SGL(西格里)等。国内只有 江苏天鸟、通用氢能、上海何森等少数企业涉足研发气体扩散层,且大 多处在小批样试产的状态。

双极板:石墨双极板已实现国产规模化,金属双极板有待批量生产。燃 料电池电堆的核心结构件,通常为正反均带有气体流道的石墨或金属薄 板,臵于膜电极两侧,起到支撑机械结构、均匀分配气体、排水、导热、 导电的作用,其性能优劣将直接影响电堆的体积、输出功率与寿命。一 般而言,双极板分为石墨双极板、金属双极板和复合材料双极板,石墨 为最早用于质子交换膜燃料电池双极板材料,具有高耐腐蚀性、高耐久 性,然制作周期长、抗压性差、加工难度大、制作成本高,适用于生产 专用车和客车,代表性企业包括巴拉德(Ballard)、水吉能(Hydrogenics) 等,目前国内已经实现国产规模化。其中基于薄型的金属双极板具备优 秀的力学性能和导电导热性,可使电堆具备更高的体积比功率密度,且 成本低廉可进行批量生产,乘用车普遍采用金属双极板。但金属双极板 表面易被腐蚀产生铁离子,会使电堆的性能下降,同时表面可能会形成 金属钝化膜,增大接触电阻,使用寿命较低,金属双极板表面腐蚀能力 是制约电堆寿命的关键。金属双极板主要应用于乘用车领域,代表性企 业为丰田汽车等,目前国内尚未实现批量生产。

双极板国内研究方向:主要集中于提升金属双极板抗腐蚀性,以及降低 复合双极板生产成本。目前,石墨双极板已实现国产化,金属双极板实 现小批量生产,但耐久性和可靠性还待后续研究突破。金属双极板作为 未来最有可能替代石墨双极板的替代品,一直受制于其易腐蚀特性,目 前金属双极板多在表面涂覆耐腐蚀性涂层材料,如贵金属、金属化合物、 碳类膜等,来增加金属双极板耐腐蚀性。复合双极板采用树脂混合石墨 粉和增强纤维等材料形成预制料,具有石墨板和金属板的双重优点,质 量轻且耐腐蚀,但加工较为复杂,生产成本加高,降低其生产成本使其更适合批量化生产,成为未来双极板发展方向之一。

辅助系统之空压机:离心式空压机综合性能较好,为未来发展方向。空气压缩机简称空压机,主要由电机和膨胀机组成,对进入空气进行增压, 提高燃料电池的功率密度和效率。空压机作为辅助系统重要组件功耗占 辅助系统的 80%,约为燃料电池输出功率的 20%—30%(来源北极星氢能网),主要分为涡旋式空压机、双螺杆空压机以及离心式空压机三种,其中涡旋式空压机和双螺杆空压机的页片之间产生的摩擦会造成较大噪声,且无法对于排气能量进行回收,离心式空压机具备较好的综合性能,是目前最理想的燃料电池专用空压机类型。

辅助系统之氢能循环泵:再循环模式是主流。早期,直排模式具备控制简单的优点,然其氢气利用率仅有 67%—91%,造成严重的氢气浪费,目前该模式已经淘汰;阳极死端模式通过封住燃料电池发动机的阳极出口,促使氢气可在电堆中停留更长时间,从而促使氢气利用率得到提高,然出口被封易造成积聚水,故需要频繁吹扫,造成氢气出口处气压呈周 期波动,从而降低了稳定性,对电池的耐久性和经济性造成影响;氢气 再循环模式可使未反应的氢气通过循环送入入口端,减少氢气浪费,且不会出现气压的周期性波动,从而促使燃料电池发动机更加稳定。目前,大部分先进的燃料电池均采用氢气再循环模式。

综合来看,与国外技术相比,我国质子交换膜燃料电池系统在技术指标上仍有一定的差距。具体来说,膜电极、双极板、质子交换膜等已具备国产化的能力,但生产规模偏小;电堆产业发展较好,但辅助系统关键零部件产业发展较为落后,电堆额定功率和体积功率密度相比国外还有一定差距;系统及整车产业发展较好,配套厂家较多且生产规模较大, 但大多采用国外进口零部件,对外依赖度较高。在双碳目标下,政策持 续支持氢能发展,国内企业在氢能领域不断发力,有望在核心零部件方面不断提升技术水平、不断规模化、不断降成本,有望追赶或超越国际领先水平。

燃料电池车的降本空间大

从燃料电池整车成本构成来看,燃料电池系统和储氢系统占比较高。目 前燃料电池系统和储氢系统占据整车成本的 65%,大幅高于锂离子纯电 动汽车的电池成本占比(约 40%)。其中燃料电堆、空气供给系统、氢 气供给系统、增湿换热、控制系统、储氢系统等占比分别为 30%、7%、 3%、5%、5%和 14%。电堆成本和储氢系统占比最高,其成本下降对 燃料电池整车降本具有至关重要的作用。

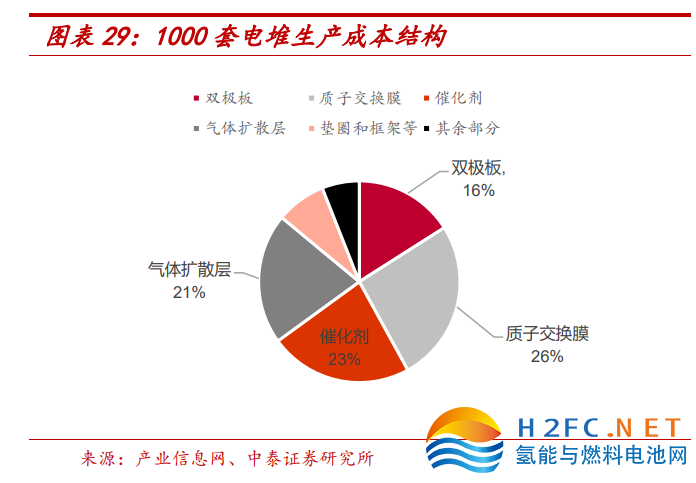

膜电极在电堆成本中占比高达 70%,因此膜电极成本变动对电堆成本来 说非常关键。根据中国电动汽车百人会数据,膜电极(催化剂、质子交 换膜、气体扩散层)生产规模从 100 万片/年扩大至 1000 万片/年时候, 生产成本可下降约 43%,占电堆生产成本比例可从 70%降至 57%。

燃料电池系统和储氢系统价格具有极大的成本下降空间。根据中国电动 汽车百人会报告显示,随着燃料电池车应用范围的扩大,核心零部件和 系统价格规模效应会逐步显现,商用车燃料电池系统的价格至 2025/2035/2050 年分别降至 3500/1000/500 元/KW(2020 年为 10000 元/KW),相对 2020 年分别下降 65%、90%和 95%,商用车储氢系统价格至 2025/2035/2050 年分别降至 3500/2000/1200 元/kg(2020 年为 5000 元/kg),相对 2020 年分别下降 30%、60%和 76%。

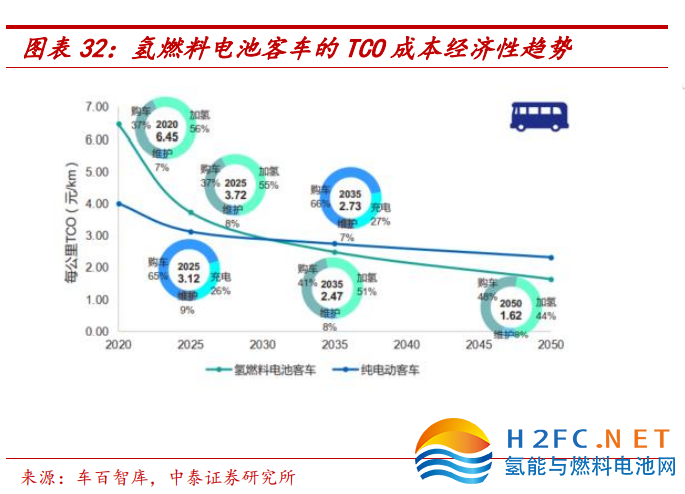

根据车百智库测算:

1、氢燃料电池客车,到 2030 年,续航里程将达到 500KM 以上,车辆 购臵成本与同等续航里程的纯电动客车相当。氢耗降至 5kg/100km 以下,氢气销售价格低于 40 元/kg,其全生命周期的 TCO 优于纯电动车。(TCO 包括购臵成本、维护成本、燃料成本以及残值等四方面)

2、氢燃料电池物流车,载荷能力≥3 吨、续航里程>400KM 的氢燃料电 池物流车将于 2025-2030 年间 TCO 成本经济性优于纯电动车型。

3、氢燃料电池重卡,载荷能力≥35 吨、续航里程≥500KM 的氢燃料电 池物流车将于 2030 年左右 TCO 成本经济性超过纯电动车型。

4、氢燃料电池乘用车,续航里程在 500KM 以上的乘用车将于 2040 年 后达到同等续航能力的纯电动车型相当的全生命周期成本经济性。